Организации заполняют строку 155 расчета 6-НДФЛ, если в отчетном периоде получили дивиденды от другой организации и/или выплатили дивиденды физическим лицам и имеют право при расчете налога на доходы физлиц учесть налог на прибыль (ст. 214 НК РФ).

Налог на прибыль применяется к дивидендам, выплачиваемым компанией, согласно пункту 3 статьи 284 Налогового кодекса Российской Федерации.

- 0% – при выплате дивидендов российским организациям, отвечающим установленным критериям.

- Тринадцать процентов – при распределении прибыли другим российским юридическим лицам.

- 15% – при выплате дивидендов иностранным организациям.

Компания, выплачивающая дивиденды другой компании, обязана рассчитать налог на прибыль и выступать в роли налогового агента согласно пункту 3 статьи 275 Налогового кодекса Российской Федерации.

Компания, которая получила дивиденды от юридического лица, может учесть налог на прибыль при расчете НДФЛ, если в тот же отчетный период выплачивает дивиденды физическим лицам — резидентам России.

В строке 155 расчета 6-НДФЛ указывают сумму налога на прибыль, которую засчитывают при расчете НДФЛ.

Расчёт суммы налога на прибыль к зачёту производится по формуле.

ЗНП = БЗ x 0,13,

ЗНП представляет собой сумму налога на прибыль организаций, подлежащую зачету.

База расчёта налога на прибыль, подлежащего учете.

Налоговая база для расчета налога на доходы физических лиц «в зачет НДФЛ» — это:

- либо доход от владения долями.

- Сумма, вычисляемая как соотношение размера дивидендов для одного получателя ко всей сумме дивидендов, предназначенных для распределения.

Выбирают меньшее значение из двух указанных ранее показателей.

Что включают в строку 155 расчета 6-НДФЛ

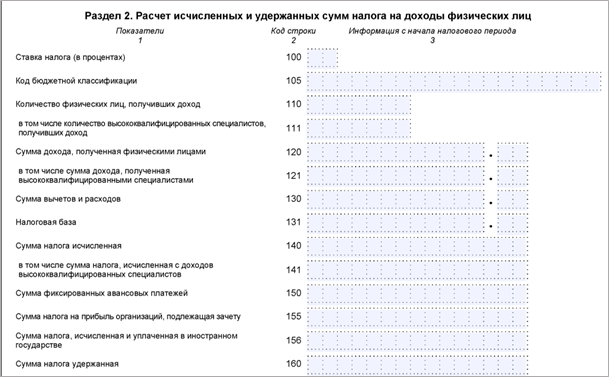

Информация о дивидендах и исчисленном с них налоге на доходы физических лиц приведена на отдельных страницах разделов первого и второго, с применением специальных КБК.

В разделе 2 формы 6-НДФЛ, строка 155 называется «Сумма налога на прибыль организаций, подлежащая зачету». В ней отражается сумма налога, рассчитанного с дивидендов, полученных компанией, и которая будет учтена при расчёте НДФЛ в соответствии с пунктом 3.1 статьи 214 НК РФ.

В декларации по доходам физических лиц эта информация включается только после уплаты дивидендов (подп. 1 п. 1 ст. 223, п. 3 ст. 224, п. 4 ст. 275 НК РФ). Начисленные, но не выплаченные дивиденды и налог на доходы физических лиц по ним в налоговой отчетности не учитывают.