Объект обложения взносами зависит от категории плательщиков. Об этом сказано в статье 420 НК РФ. Фирмы и предприниматели – работодатели, то есть те, кто привлекает работников по найму, должны платить взносы с сумм выплат и вознаграждений физическим заключаемым с ними договорам.

Физические лица могут быть приняты на работу в организацию или к ИП по следующим видам договоров:

- по договорам гражданско-правового характера, предметом которых является выполнение работ, оказание услуг (например, договор подряда, возмездного оказания услуг и др.);

- по договорам авторского заказа;

- по договорам об отчуждении исключительного права на произведения науки, литературы, искусства;

- по издательским лицензионным договорам;

- по лицензионным договорам о предоставлении права использования произведения науки, литературы, искусства.

Выплаты, которые производят фирмы и предприниматели иностранным гражданам, постоянно или временно проживающим на территории России, также признаются объектами обложения страховыми взносами.

Читайте также «Страховые взносы в 2017 году: что нового?»

Временно проживающий – это иностранный гражданин, который имеет разрешение на временное проживание, выданное МВД России. Постоянно проживающий – это иностранный гражданин, который имеет документ «вид на жительство».

Обратите внимание

Не облагают страховыми взносами вознаграждения, выплачиваемые гражданам по договорам гражданско-правового характера, предметом которых является переход права собственности или иных вещных прав на имущество (имущественные права), а также передача имущества (имущественных прав) в пользование.

Гражданин, который не имеет статуса предпринимателя и выплачивает вознаграждение другим гражданам, исчисляет и уплачивает страховые взносы:

- по трудовым договорам;

- по гражданско-правовым договорам, предметом которых является оказание услуг, выполнение работ.

Если гражданско-правовым договором между фирмой и гражданином предусмотрена передача права собственности или имущественных прав, заключены договоры на передачу пользования имуществом (имущественными правами), то выплаты по такому договору не признаются объектом обложения страховыми взносами (п. 4 ст. 420 НК РФ).

Примерами таких договоров могут быть договоры куп-ли-продажи, мены, дарения, займа, аренды.

ПРИМЕР. ЗАЙМ И МАТЕРИАЛЬНАЯ ВЫГОДА

А. И. Иванов, работающий по трудовому договору в ООО «Пассив», получил от фирмы беспроцентный заем.

По договору займа фирма передала сотруднику деньги, которые являются имуществом (ст. 128 ГК РФ). Гражданским законодательством определено, что договор займа может быть как возмездным, так и безвозмездным. Поэтому на суммы, полученные по договорам займа, а также на материальную выгоду, которая возникает у работника при получении им беспроцентного займа, не начисляют страховые взносы.

Как видно из приведенного примера, даже при наличии трудового договора между работником и работодателем не любая выплата подлежит обложению страховыми взносами.

Если заключают смешанный гражданско-правовой договор, то еще на стадии заключения в нем следует отделить вознаграждение за оказанные гражданином услуги, облагаемые страховыми взносами, от необлагаемых выплат.

ПРИМЕР. АРЕНДА АВТОМОБИЛЯ У РАБОТНИКА

ООО «Пассив» арендует у своего работника автомобиль. Работник оформлен водителем, и в его обязанности входят услуги по управлению сданным в аренду автомобилем, а также его техническая эксплуатация.

В данном случае фирма заключила с физическим лицом договор аренды транспортного средства с экипажем, который является смешанным договором. По указанному договору работник не только предоставляет фирме во временное пользование имущество. Он также оказывает лично услуги по управлению автомобилем и по его технической эксплуатации.

Сумма арендной платы не является объектом обложения страховыми взносами, а плата за услуги вождения и технической эксплуатации автомобиля облагается страховыми взносами в полном объеме.

Особенности обложения страховыми взносами выплат по авторскому договору

С 2010 года по некоторым видам договоров, связанных с интеллектуальной собственностью, фирма может уменьшить сумму страховых взносов на расходы автора по их исполнению. К таким договорам относят договор авторского заказа, издательский лицензионный договор, а также договоры об отчуждении и предоставлении в пользование права на произведения науки, литературы и искусства. Фактические расходы должны быть подтверждены документами. Если автор не подтвердит свои расходы документально, их принимают к вычету в тех же размерах, что и при предоставлении профессионального вычета по НДФЛ. Вот они:

| Вид вознаграждения | Сумма вычета (в % от суммы начисленного дохода) |

| Создание литературных произведений, в том числе для театра, кино, эстрады и цирка | 20 |

| Создание художественно-графических произведений, фоторабот для печати, произведений архитектуры и дизайна | 30 |

| Создание произведений скульптуры, монументально-декоративной живописи, декоративно-прикладного и оформительского искусства, станковой живописи, театрально- и кино- декорационного искусства и графики, выполненных в различной технике | 40 |

| Создание аудиовизуальных произведений (видео-, теле- и кинофильмов) | 30 |

| Создание музыкальных произведений: музыкально-сценических произведений (опер, балетов, музыкальных комедий), симфонических, хоровых, камерных произведений, произведений для духового оркестра, оригинальной музыки для кино-, теле- и видеофильмов и театральных постановок | 40 |

| Создание других музыкальных произведений, в том числе подготовленных к опубликованию | 25 |

| Исполнение произведений литературы и искусства | 20 |

| Создание научных трудов и разработок | 20 |

| Открытия, изобретения и создание промышленных образцов (к сумме дохода, полученного за первые два года использования) | 30 |

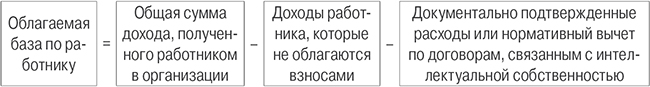

Полученная величина облагаемого взносами дохода работника является базой для исчисления страховых взносов по конкретному работнику.

Формула расчета базы для исчисления страховых взносов по работнику

ПРИМЕР. АВТОРСКИЙ ГОНОРАР

По авторскому договору на создание литературного произведения физическому лицу причитается авторский гонорар в сумме 30 000 рублей. Автор не может документально подтвердить расходы на создание литературного произведения и должен написать заявление о предоставлении ему профессиональных вычетов по нормативу. Норматив профессионального вычета на создание литературного произведения составляет 20% от суммы начисленного дохода. В данном примере сумма норматива будет равна 6000 рублей (30 000 руб. × 20%). База для начисления взносов составит 24 000 рублей (30 000 – 6000).

Передача авторских прав в ограниченном объеме оформляется лицензионным договором на предоставление права использования произведения науки, литературы или искусства. Вознаграждения по таким договорам облагают страховыми взносами. Эти вознаграждения также могут быть уменьшены на сумму фактически произведенных и документально подтвержденных расходов по данным видам договоров. Если расходы не могут быть подтверждены документально, их принимают по нормативу (п. 8 ст. 421 НК РФ).

ПРИМЕР. ЛИЦЕНЗИОННЫЙ ДОГОВОР

Театр «Премьера» заключил с предпринимателем Петровой А. С. и с предпринимателем Григорьевой А. Р. лицензионный договор на предоставление права использования произведения декоративно-прикладного и оформительского искусства.

Сумма вознаграждения по договору с Петровой А. С. составила 60 000 рублей, по договору с Григорьевой А. Р. – 50 000 рублей.

Петрова А. С. представила документально подтвержденные расходы по данному договору в сумме 40 000 рублей.

Григорьева А. Р. не представила документально подтвержденных расходов.

База для исчисления страховых взносов по договору с Петровой А. С. составила 20 000 рублей (60 000 – 40 000).

Так как Григорьева А. Р. не представила первичных документов по произведенным расходам, то она может воспользоваться профессиональны-ми вычетами. В данном случае сумма норматива будет 20 000 рублей (50 000 руб. × 40%) (п. 9 ст. 421 НК РФ).

База для исчисления страховых взносов по договору с Григорьевой А. Р. составила 30 000 рублей (50 000 – 20 000).

Читайте также «Как рассчитать страховые взносы»

Виды облагаемых выплат

При наличии заключенного с физическим лицом трудового договора страховые взносы нужно начислять на любые выплаты, которые начислены работнику в соответствии с принятой в организации системой оплаты труда. К ним, в частности, относятся:

- заработная плата;

- надбавки и доплаты (например, за выслугу лет, стаж работы, совмещение профессий, за квалификацию, работу в ночное время и т. д.);

- выплаты, обусловленные районным регулированием оплаты труда (например, за работу в пустынных и безводных местностях, высокогорных районах);

- премии и вознаграждения;

- стоимость оплаченных для работника товаров (работ, услуг).

Читайте также «Выплаты, не облагаемые страховыми взносами»

Особенности обложения выплат в натуральной форме

На выплаты и вознаграждения работнику начисляют страховые взносы вне зависимости от того, выплачены они денежными средствами непосредственно работнику или в виде полной или частичной оплаты предназначенных для него товаров (работ, услуг, имущественных или иных прав), в том числе коммунальных услуг, питания, отдыха, обучения. Также включают в базу по страховым взносам выплаты и иные вознаграждения в натуральной форме в виде товаров (работ, услуг).

Обратите внимание

Для того чтобы выплатить зарплату (вознаграждение) в натуральной форме в виде товаров (работ, услуг), работодатель с работником должен заключить договор (дополнительное соглашение к трудовому договору). В договоре (в дополнительном соглашении) указывают цену товара (работы, услуги), по которой будет реализован работнику товар (работа, услуга). Эта цена должна быть увеличена на сумму НДС, а если это подакцизный товар, то и на сумму акциза. Если на эти товары (работы, услуги) есть государственные тарифы, то цену в договоре устанавливают на уровне государственных регулируемых цен с учетом НДС и акциза (ч. 6 ст. 8 Закона № 212-ФЗ – действует до 2017 года).

С 1 января 2017 года при осуществлении выплат и иных вознаграждений в натуральной форме в виде товаров (работ, услуг), иного имущества база для исчисления страховых взносов определяется по рыночным ценам, по правилам статьи 105.3 Налогового кодекса. НДС из облагаемой базы не исключается (п. 7 ст. 421 НК РФ).

Читайте также «Тарифы страховых взносов в 2017 году»

Доля заработной платы, которую работодатель выплачивает в натуральной форме, не может превышать 20% от общей суммы заработной платы (ст. 131 ТК РФ).

ПРИМЕР. ДОХОД В НАТУРАЛЬНОЙ ФОРМЕ

За январь 2017 года работнику производственной фирмы «Детский рай» начислена заработная плата в сумме 25 300 рублей. По заявлению работника 20% заработной платы выплачено ему в натуральной форме – детскими колготками, производимыми фирмой.

Стоимость детских колготок, продаваемых фирмой «Детский рай» сторонним организациям, составляет 253 рубля за единицу (в т. ч. НДС). Эта стоимость установлена на уровне рыночных цен.

20 единиц детских колготок выдано работнику по цене 253 рубля за единицу (20 × 253 руб. = 5060 руб.).

20% от начисленной заработной платы составляет 5060 рублей.

База по взносам составит:

— с выплат в денежной форме – 20 240 рублей (25 300 – 5060);

— с выплат в натуральной форме – 5060 рублей.