При продаже жилья, полученной по наследству, нужно задекларировать доход и заплатить НДФЛ, если срок владения объектом составляет меньше трех лет. Но не все знают, что срок владения имуществом исчисляется не с момента регистрации права собственности наследника.

При продаже любой квартиры, которая находилась в собственности менее минимального срока владения, нужно платить налог. Для жилья, полученного по наследству, такой срок владения меньше обычного.

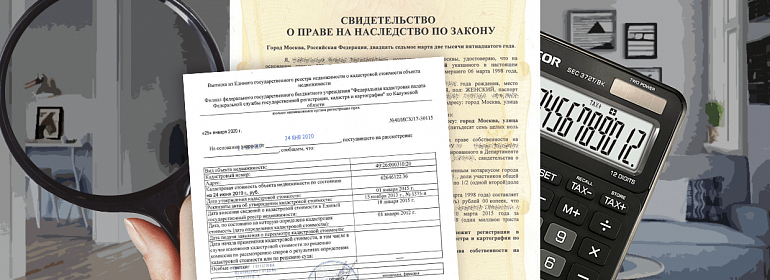

НДФЛ при продаже квартиры, полученной по наследству

Минимальный предельный срок владения объектом недвижимого имущества, право собственности на который получено в порядке наследования, составляет три года.

Так установлено подпунктом 1 пункта 3 статьи 217.1 Налогового кодекса.

Значит, если вы до истечения трех лет продали наследованную квартиру, то обязаны подать декларацию 3-НДФЛ и заплатить налог.

В таком случае в декларации можно заявить имущественный налоговый вычет при продаже в сумме 1 млн. руб.

Например, если квартиру продали за 2 млн. руб., вычет применили в размере 1 млн. руб., то НДФЛ нужно будет заплатить с 1 млн. руб.

С какого момента нужно считать три года?

У наследника, вступившего в права наследства, право собственности на наследованное имущество возникает со дня открытия наследства независимо от даты государственной регистрации этих прав.

Статьями 1114 и 1152 Гражданского кодекса установлено, что принятое наследство признается принадлежащим наследнику со дня открытия наследства, которым является день смерти гражданина, независимо от времени его фактического принятия, а также момента государственной регистрации права наследника на наследованное имущество, когда такое право подлежит государственной регистрации.

Об этом напоминает Минфин России в письме от 14 января 2022 года № 03-04-05/1334.

Значит, если со дня открытия наследства на квартиру до момента продажи прошло менее трех лет, то доход от продажи облагается НДФЛ.

Если же со дня открытия наследства на квартиру прошло больше трех лет, то не нужно подавать декларацию и платить налог.