В середине мая ФНС обновила значения для оценки фискальной нагрузки и рентабельности по виду экономической деятельности за 2017 год. Традиционно эти показатели закреплены Приложением № 3 к Приказу ФНС России от 30 мая 2007 года № ММ-3-06/333. В документе содержатся критерии, на основании которых может быть назначена выездная ревизия. Наталья Аминова, юрист компании КСК групп, сравнила новые данные с предыдущими.

Одними из таких критериев являются показатели рентабельности компании и ее налоговой нагрузки. Подчеркну особую значимость рассматриваемого показателя не только для ИФНС, но и для организаций. В приказе № ММ-3-06/333@ в перечне критериев, по которым производится отбор фирм для контрольных мероприятий, налоговая нагрузка стоит на первом месте, а в письме № ЕД-4-15/14490@ ей не только отводится значительная часть текста, но и приведены те ее значения или сравнительные показатели (письмо № ЕД-4-15/14490@), которые могут стать причиной пристального внимания к деятельности юридического лица или ИП со стороны контролеров.

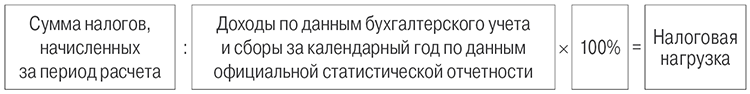

Итак, разберемся что же означает понятие «налоговая нагрузка». Налоговая нагрузка – это величина, которая показывает уровень фискального бремени компании, то есть сумма налогов и взносов в государственную казну, которую организация или индивидуальный предприниматель должны заплатить. Налоговая нагрузка определяется по формуле:

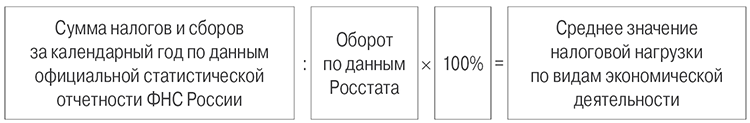

Например, доходы торговой организации составили 100 000 000 рублей за год. Совокупные налоговые платежи: 10 000 000 рублей. Фискальная нагрузка в этом случае будет равна 10 процентам. Средние значения нагрузки по видам экономической деятельности контролеры рассчитывают по другой формуле:

В примечаниях к таблице приложения отмечено, что в сумму налогов входит НДФЛ. А вот взносы на обязательное пенсионное страхование в этот критерий не включены. В письме от 22 марта 2013 года № ЕД-3-3/1026@ ФНС поясняет, что в расчете не участвуют взносы во все внебюджетные фонды, поскольку они не входят в перечень налогов, регламентируемых НК РФ. Каких-либо изменений в методике расчета фискальной нагрузки в связи с тем, что с 2017 года порядок уплаты страховых взносов регламентируется Налоговым кодексом, не произошло.

Кроме того, нагрузка рассчитывается без учета сумм налогов, удержанных организацией как агентом, поскольку налогоплательщиком при этом является другое лицо.

Также не учитываются налоги и сборы, которые администрируются таможенной службой. Минфин в письме от 11 января 2017 года № 03-01-15/208 указал, что НДС на товары, ввозимые на территорию Российской Федерации, и таможенные пошлины не включаются в состав расчета налоговой нагрузки.

Указываемая ФНС нагрузка по видам экономической деятельности обычно считается «безопасной».

Читайте также «Как посчитать свой показатель налоговой нагрузки»

Источник данных

Итак, как мы видим, данные по налоговой нагрузке находятся в открытом источнике информации. Настоятельно рекомендую компаниям использовать их для самопроверки. Таблицы с числовыми параметрами были опубликованы на сайте ФНС, и с ними можно ознакомиться по ссылке https://www.nalog.ru/rn77/taxation/reference_work/conception_vnp/ либо в разделе «Налогообложение в РФ» – «Контрольная работа», далее «Концепция системы планирования выездных налоговых проверок». В последнем случае необходимо выбрать файлы для скачивания: «Среднеотраслевые показатели, характеризующие финансово-хозяйственную деятельность налогоплательщиков за 2017 год»; «Приложение № 3 к Приказу ФНС России от 30 мая 2007 г. № ММ-3-06/333@» (с данными за 2015 и 2016 годы).

Важный код

В документе речь идет об укрупненных направлениях деятельности согласно классификатору ОКВЭД-2. Необходимо подобрать тот, который наиболее соответствует вашему направлению деятельности.

В случае если ваши показатели отличаются от данных, опубликованных в приказах ФНС, рекомендую прежде всего проверить свой основной код ОКВЭД. Дело в том, что инспекция обычно определяет вашу принадлежность к той или иной отрасли по основному коду ОКВЭД. Бывает так, что основной код один, а по сути организация осуществляет другой вид деятельности. В такой ситуации лучше изменить основной код ОКВЭД.

В сравнении

Налоговая служба обновляет показатели налоговой нагрузки каждый год. Это происходит после обработки результатов налоговых деклараций и отчетности. В начале мая ФНС публикует данные о фискальной нагрузке за прошедший год. То есть в 2019 году будут доступны данные о нагрузке за 2018 год. На настоящий момент опубликована информация за 2017 год.

Рассмотрим, как же изменились эти показатели по сравнению с данными 2016 года.

Отмечу, что в 2017 году среднеотраслевая налоговая нагрузка составляет 10,8 процента (это на 1,2% больше по сравнению с 2016 годом). По большинству видов деятельности наблюдается повышение фискальной нагрузки. К примеру, средняя нагрузка в сфере производства пищевых продуктов заметно возросла: с 19,7 до 28,2 процента. В сфере добычи топливно-энергетических полезных ископаемых также можно наблюдать значительное повышение нагрузки, которая в 2017 году составляет 45,4 процента, а в 2016 году – 35,6 процента. Для некоторых отраслей показатели «безопасной» налоговой нагрузки выросли незначительно. Например, в оптовой и розничной торговле (с 2,8% до 3,2%); обрабатывающем производстве (с 7,9% до 8,2%); сельском хозяйстве (с 3,5% до 4,3%).

В некоторых областях налоговая нагрузка, наоборот, снизилась. Например, это касается строительной сферы (с 10,9% до 10,2%), транспортировки и хранения товаров (с 7,2% до 6,8%). А в сфере гостиничного бизнеса и общественного питания налоговая нагрузка не поменялась и по-прежнему составляет 9,5 процента.

Обратите внимание: ФНС впервые включила в Приложение 3 фискальную нагрузку по страховым взносам. Самая высокая нагрузка зафиксирована для сфер почтовой связи и курьерской деятельности – 11,6 процента; а самая низкая – при производстве кокса и нефтепродуктов – 0,2 процента.

«Низкие» цифры

ИФНС признает налоговую нагрузку организации низкой, если ее значение меньше средних показателей по соответствующей отрасли. Разберемся с вопросом о том, что же будет, если показатели вашей организации отличаются от данных, приведенных в приложении.

Сама по себе низкая налоговая нагрузка не может повлечь каких-либо санкций. Также низкая фискальная нагрузка не будет является единственным критерием для назначения выездной проверки. Судя по статистике за последние годы, количество ревизий снижается, вместе с тем растут суммы доначислений по ним, поэтому проверки стали носить более «точечный» характер и всех подряд налоговики проверять не будут. Но если такие показатели будут разниться от данных в приложении, то это привлечет внимание проверяющих.

Таких плательщиков инспекция берет на особый контроль: проверяет выписки по счетам, вызывает на комиссии, ищет среди их контрагентов фирмы-однодневки. Таким образом, инспекция начинает подозревать компанию в применении схем. Если предпроверочный анализ подтверждает, что нагрузка низкая из-за нарушений, плательщику могут назначить выездную проверку. Но стоит понимать, что у организации должны еще быть активы, за счет которых налоговики взыщут доначисления. Если у фирмы нет имущества и денег для взыскания, инспекторам неинтересно ее проверять. Кроме того, невзысканные доначисления испортят статистику налоговой службы.

Обратите внимание

В случае если ваши показатели отличаются от данных, опубликованных в приказах ФНС, рекомендую прежде всего проверить свой основной код ОКВЭД. Дело в том, что инспекция обычно определяет вашу принадлежность к той или иной отрасли по основному коду ОКВЭД. Бывает так, что основной код один, а по сути организация осуществляет другой вид деятельности.

При заметных отклонениях ревизоры могут уточнить у компании причины такого изменения нагрузки. Может поступить запрос из налоговой с просьбой пояснить причину низкой нагрузки. По сути, просьба дать пояснения и есть разновидность комиссий. Они проводятся на основании письма ФНС России от 25 июля 2017 года № ЕД-4-15/14490@ «О работе комиссии по легализации налоговой базы и базы по страховым взносам».

На такой запрос рекомендую дать ответ, ведь кроме штрафа по статье 126 НК РФ скрытность вызовет подозрения у проверяющих. Письмо составляется в свободной форме. В нем вы можете уточнить у инспекторов, о каком превышении идет речь и по каким данным идет расхождение. А можете раскрыть причины расхождения в показателях.

Как уже было сказано ранее, разница в данных может возникнуть из-за неправильно подобранного компанией кода ОКВЭД. Кроме того, причинами существенных отклонений от цифр, приведенных в Приложении ФНС, могут быть: временные проблемы с реализацией, увеличение затрат, связанное с повышением цен поставщиками, осуществление инвестиций, создание запаса товара, наличие экспортных операций. Итак, как мы видим, причины могут быть временными. В таком случае нужно обратить на это внимание ревизоров и дать заверение, что показатели должны улучшится.

Если же нагрузка низкая из-за того, что плательщик применяет схемы уклонения, например, использует фирмы-однодневки, то ФНС рекомендует отказаться от таких сделок и довести нагрузку до нормального уровня.

В этом случае придется сдать уточненные декларации, доплатить недостающие налоги и пени. Но зато таким способом можно избежать штрафов и, самое главное, выездной проверки.

Читайте также «Налоговая нагрузка на бизнес останется неограниченной»