В перечне сложных случаев начисления пособия по временной нетрудоспособности выход сотрудника на работу в период болезни занимает далеко не последнее место. А по «коварству», неоднозначности и непредсказуемости реагирования на такие ситуации проверяющих и судей, так он и вовсе безусловный лидер.

Думается, что даже запланированное на июль этого года повсеместное внедрение электронных больничных вряд ли решит эту проблему до конца. Поскольку умная электронная машина вовсе не обязана вдаваться в морально-этически тонкости и выяснять: приказал ли насквозь больному менеджеру Петрову выйти на службу его непосредственный начальник или Петров сам нашел место подвигу? Был ли его трудовой порыв искренним радением о благе компании или он является чистой воды лукавством, в том смысле, что захворавший «трудоголик» надеется получить за свое рвение либо нормальный оклад вместо небольшого пособия, либо и то, и другое?

Не исключаем, что появлению заболевшего Петрова на работе обрадовались все – начальство, подчиненные, контрагенты компании. Огорчился же один лишь бухгалтер, которому предстоит решить, как оплачивать эти трудовые свершения и чудеса выносливости. Причем решение это должно совпасть с позицией ФСС РФ. А в ФСС РФ считают, что законно оплатить работу во время больничного нельзя. Вот и крутись, бухгалтер, как хочешь.

Раз уж решение проблемы так или иначе лежит в конфликтной плоскости, то не проще ли «развернуть» Петрова у офисного порога и отправить на долечивание? Ты нам, дескать, дорог, как память, мы все тебя любим. Иди, родной, пей чай с малиной и слушай Розенбаума: любить – так любить, гулять – так гулять. Болеть – так болеть.

Обратите внимание

Возможность брать оплачиваемые больничные – это гарантия, предусмотренная статьей 183 Трудового кодекса РФ). Допуск сотрудника, находящегося на больничном, к работе, является нарушением трудового законодательства.

Нет, не проще… Петров, как уже было отмечено, мог явиться не по своей прихоти – за длинным рублем, а, как джинн, по зову руководства, которому на бухгалтерские проблемы – ага…, с высокой колокольни. Причем вызывался сотрудник, скорее всего, никаким не письменным приказом, а просто на словах. Вполне возможно, что ему еще и пообещали дополнительное вознаграждение. Так что «силовые методы» здесь не работают.

К тому же, узнать о том, что больной работник трудился в такие-то дни, бухгалтер может уже постфактум, когда ему принесут честь по чести закрытый больничный. В котором, кстати, нет отметки о нарушении больничного режима, поскольку «трудоголик» Петров соблюдал конспирацию и на приемы к врачу являлся вовремя.

Читайте также «Нарушение режима больничного листа: как рассчитать пособие»

И что бухгалтеру делать? Посвящать Петрова в тонкости социального страхования – тоже как-то не ко времени. С одной стороны, раз человек трудился, то «нетрудоспособным» вроде как не являлся и пособие ему не положено. Но это все высокие слова. Такие аргументы могут привести в ФСС, но Петрову на них, по большому счету – ага…, то же самое, с высокой колокольни. Больничный-то у него на руках, и отмахнуться от этого факта, выплатив больному Петрову традиционную зарплату, как Петрову здоровому, невозможно. Точнее, возможно, но факт этот может аукнуться в дальнейшем. В суде, например, где неоплаченный больничный может стать неплохим аргументом. Или при проверках, где выявятся расхождения в учете рабочего времени.

Другой вариант – выплатить пособие вместо зарплаты – тоже, мягко говоря, не лишен недостатков. Работник, получивший за отработанные дни маленькое пособие вместо большой зарплаты, может обратиться с жалобой в трудовую инспекцию. А уж доказательства того, что сотрудник трудился, как на галерах, отыщутся. В общем, как и было сказано, проблема на проблеме.

И еще такой момент, от которого «болеть голова» должна уже не у бухгалтера, а у директора: даже сидящему весь день на стуле за компьютером менеджеру Петрову может, что называется, «поплохеть». А если Петров работает не менеджером, а токарем? Ведь если с ним что-то случится на рабочем месте – это уже производственная травма, со всеми вытекающими как для него самого, так и для его работодателя негативными последствиями. А если в результате вызова на работу у сотрудника на больничном произойдет осложнение заболевания, он может попытаться получить с организации компенсацию вреда своему здоровью (ст. 22, 232, 233, 237, 220 ТК РФ).

Оплачивать больничный или выдать зарплату?

Вне зависимости от причин выхода на работу (настоятельная просьба работодателя, собственная инициатива в связи с объективной необходимостью сдачи отчета) возникает вопрос, как в этом случае оплачивать рабочие дни и больничный лист. Можно ли заплатить обе суммы или нужно выбрать что-то одно? Является ли выход на работу в период временной нетрудоспособности основанием для отказа работнику и в оплате больничного, и в выплате зарплаты?

Одна из организаций задала подобный вопрос Минфину России, подробно описав сложившиеся обстоятельства. Они заключались в следующем.

Работнику был выдан листок нетрудоспособности на период со 2 по 27 февраля. Однако со 2 по 6 февраля работник находился на рабочем месте, о чем свидетельствуют табель учета рабочего времени и результаты выполненной работы. В каком порядке нужно выплатить работнику пособие по временной нетрудоспособности?

Организация рассматривала два варианта:

- выплатить пособие за весь период со 2 по 27 февраля в соответствии с Законом от 29.12.2006 № 255-ФЗ;

- выплатить заработную плату за период со 2 по 6 февраля и лишь с 7 по 27 февраля – пособие.

В связи с этим возник дополнительный вопрос: можно ли зарплату, выплаченную работнику за период со 2 по 6 февраля, учесть в расходах при исчислении налоговой базы по налогу на прибыль?

Несмотря на четкую формулировку вопроса, представители финансового ведомства ответили на него обтекаемо, приведя лишь общие нормы (см. письмо Минфина России от 04.06.2012 № 03-03-06/4/57). Поэтому искать варианты разрешения данной проблемы страхователям приходится самостоятельно.

Итак, масштаб проблемы теперь представляют себе даже те, кто с ней еще никогда не сталкивался. Платить в такой ситуации только пособие – рискованно. Не платить его вообще – тоже. И т. д., и т. п. В общем, куда ни кинь – все клин. Теперь поговорим о способах минимизации рисков. Ни один из них не является панацеей, но каждый в конкретной ситуации способен, при умелом применении, стать неким «амортизатором».

Запрет выхода на работу при открытом больничном

Развернуть у порога, как уже было сказано, не получится, поскольку бухгалтер – не школьный охранник. Трудинспекторы в подобных ситуациях предлагают широкий спектр воздействия на больных сотрудников, рвущихся работать: от профилактических бесед «по душам» (если больничный открыт, то хоть ты выходи, хоть сиди дома, а зарплаты не получишь), до информирования медучреждения о нарушении сотрудником больничного режима. Как вариант, предлагается попросить работника, который твердо решил поработать на больничном, сходить в поликлинику и закрыть листок.

Трудинспекторы же, кстати, рекомендуют закрепить запрет на выход на работу при открытом больничном листе в локальном нормативном акте, предусмотрев ответственность за нарушение. Правда, слегка смущает то, что в статье 76 Трудового кодекса РФ, где приведен перечь оснований для отстранения от работы, такого основания нет. А в случае незаконного лишения работника возможности трудиться работодатель обязан возместить ему не полученный им заработок (ст. 234, 139 ТК РФ). Так что нет никаких гарантий, что проверяющие однажды не привлекут вас к ответственности за выполнение их же полуофициальных рекомендаций.

В общем, вся эта методика представляется достаточно хлипкой. К тому же она не рассчитана на случаи, когда больной выходит на работу по воле руководства.

Хотя в целом согласие работника трудиться с открытым больничным листом никак не влияет на вопрос законности такой работы, добровольно он вышел на работу или его вынудили – работать на больничном нельзя.

Что делать бухгалтеру?

Наказуемого «принуждения к труду» здесь, конечно, никто не докажет – шеф, добрая душа, не принуждал, а лишь настоятельно попросил. И обещал вознаградить. Разбираться же с тем, как оформлять обещанное, придется бухгалтеру. Можно, по согласованию с руководством, выписать ему материальную помощь. Ненужных вопросов это, скорее всего, не вызовет. Можно и премировать, но только как-то поаккуратнее. И уж во всяком случае не за тот период, в котором человек преимущественно отсутствовал на работе, а за следующий. Иначе обоснованность премиальных в качестве налоговых расходов может быть поставлена под сомнение.

Можно компенсировать работу на больничном последующими отгулами. После закрытия больничного в табеле ставят явку за столько дней, сколько отработано на больничном, и начисляют за эти дни зарплату, а работник в эти дни отдыхает. Да, методы «сероватые», но куда прикажете деваться.

И, наконец, радикальный, несколько дорогостоящий, но более «обтекаемый» вариант для компенсации работнику выходов во время болезни – вернуть больничный работнику, невыходы по болезни в табеле учета рабочего времени не показывать вовсе и выплатить за весь период больничного обычную зарплату. Приемлемо, если больничный длительный, а отработано всего несколько дней.

Или же, если в компании есть такая практика, оплатить работу во время больничного, добавив денег «в конверт». Ой, стоп, о чем это мы!.. Вычеркиваем этот способ как не имеющий отношения к закону.

Оформить явку

Допустим, из 12 дней своей болезни сотрудник посвятил работе 4 дня. Сам факт работы в эти дни – уже достаточное основание для начисления зарплаты, так что никаких дополнительных заявлений можно не писать. В табеле за каждый отработанный день больничного следует проставить явки. Остальные дни после предъявления листка отмечаем как дни на больничном. И то и другое за один день указывать нельзя. В больничном в графе «Причитается пособие за период: с… по…» нужно указать только тот период нетрудоспособности, в который человек не выходил на работу. Если отработано несколько дней подряд в конце или в начале больничного – это не проблема. Если рабочей оказалась серединка больничного, то следует указать в этой графе весь период больничного с первого неотработанного дня и до выхода на работу, после которого листок был закрыт, а пояснения насчет того, что пособие причитается не за все эти дни, дать в приложенном расчете.

Определить первые три дня болезни, которые, согласно части 1 пункта 2 статьи 3 закона № 255-ФЗ оплачиваются за счет работодателя, можно следующим образом. Например, сотрудник работал в первый и третий дни больничного. Тогда организация за свой счет оплачивает пособие за второй, четвертый и пятый дни, а последующие неотработанные дни идут за счет средств ФСС РФ.

Зарплата или пособие?

Самые сложные ситуации возникают, если сотрудник выходил на работу только в отдельные дни, то есть часть больничного он все-таки «отболел», а часть – отработал. С одной стороны, в бухгалтерском и налоговом учете нужно отражать те операции, которые совершались фактически. Значит, по логике вещей, за отработанное время нужно начислить только зарплату, а за то время, что работник фактически лечился и не работал, начислить пособие.

Причем, строго говоря, размер пособия должен зависеть от конкретных обстоятельств. Если работник трудился в начале периода временной нетрудоспособности (как, например, в ситуации, описанной в вышеприведенном письме Минфина России), то имело место нарушение режима, и, значит, оплачивать те дни болезни, когда сотрудник не выходил на работу, следовало бы исходя из МРОТ (с учетом районного коэффициента). А вот если сначала работник болел (лечился и на работу не ходил), а уже под конец больничного вышел на работу, те дни болезни, которые предшествовали нарушению режима (выходу на работу), должны быть оплачены в полном размере по общим правилам, ведь снижение пособия из-за нарушения режима производится только начиная с даты нарушения.

Но, как уже подчеркивалось, отметку о нарушении режима должен поставить медработник, а не работодатель. Если же работодатель, вопреки советам Роструда РФ, не сообщает в медицинское учреждение о том, что работник ходит на работу, никаких отметок в больничном листе не будет. А потому формально у работодателя нет оснований для снижения размера пособия. Хотя, как уже подчеркивалось выше, судьи вполне могут заключить, что он все-таки был обязан рассчитывать пособие исходя из МРОТ, так как точно знал, что нарушение имело место.

Итак, с вероятностью в 99,9% можно предположить, что никаких отметок о нарушении больничного режима у нашего «трудоголика» не будет. Нужно ли снижать пособие, если были отработаны дни в начале или в середине больничного? ФСС, скорее всего, ответит на этот вопрос (если вы его зачем-то зададите) утвердительно. А вот от судов, если раздосадованный таким поворотом событий сотрудник на вас пожалуется, можно ожидать всякого. В частности, вердикта о том, что без отметки врача о нарушении режима работодатель не вправе снизить пособие, даже если знает о нарушении (решения Железнодорожного райсуда г. Ульяновска от 23.01.2015 № 2-47/2015(2-2811/2014;)~М-2733/2014; Ломоносовского райсуда г. Архангельска от 22.01.2015 № 2-142/2015(2-4475/2014;)~М-4441/2014; апелляционные определения Суда Ямало-Ненецкого автономного округа от 10.02.2014 № 33-242/2014).

Обратите внимание

Время освобождения от работы по нетрудоспособности не относится к времени отдыха. Следовательно, работа на больничном не является работой в выходной и в двойном размере не оплачивается (статьи 107, 152, 153 ТК РФ). Если за отработанные дни начислена зарплата, то пособие за эти дни не положено и его невыплата не будет нарушением ТК РФ.

Так что у работодателя на сей счет полная свобода действий с целым букетом всевозможных последствий. Выбираем «лучшее из худшего». Например, руководствуемся позицией судов и не снижаем. Правда, при этом есть вероятность, что ФСС сделает это самостоятельно – отказав вам в возмещении.

Кстати, не стоит забывать про постановление Президиума ВАС от 14.02.2012 № 14379/11, где сказано, что даже при наличии отметки в листке работодатель обязан снизить пособие, только если причина нарушения не является уважительной. Высшие арбитры, в свою очередь, ссылались на пункт 1 части 1 и часть 2 статьи 8 Закона № 255-ФЗ. Уважительность же определяет не ФСС, а руководитель на основе заключения созданной в организации комиссии по соцстраху либо, если фирма небольшая, единолично (подп. 1.1–1.3 Типового положения, утв. ФСС 15.07.94 № 556а; п. 10 Положения, утв. Постановлением Правительства от 12.02.94 № 101). В общем, держим в памяти решение высших арбитров и ищем уважительную причину для неснижения. И, разумеется, находим ее (сложное материальное положение работника, наличие малолетних детей и т. д.). От спора с фондом такой вариант полностью не застрахует, но, возможно, уменьшит его вероятность.

Снижение же, застраховав от споров с фондов, может спровоцировать конфликт с сотрудником. Не согласный со снижением работник может как пожаловаться в трудовую инспекцию (пособие она не доначислит, но жалобу использует как повод для проверки), так и обратиться в суд.

Есть еще компромиссный вариант: снизить пособие для зачета (возмещения) за счет средств ФСС РФ, а работнику выдать полное пособие, выплатив разницу из средств организации. Правда, на сумму «добавки» придется начислить страховые взносы – как на выплату работнику в рамках трудовых отношений.

Читайте также «Ошибки в больничных – не проблема компании»

Внешнее совмещение

Обратите внимание: все это время речь шла о штатных сотрудниках, работающих только в одной организации. Еще большие проблемы может создать совместитель. Вот, к примеру, такая ситуация: работник трудился в одной организации и по совместительству в другой фирме. Он взял больничный и в обозначенный в нем период на работу в основной организации не выходил, а вот у другого работодателя (по совместительству) трудился в обычном режиме. Но в листке нетрудоспособности никаких отметок о нарушении режима сделано не было.

Этот факт вскрылся при проверке ФСС РФ – уже после того, как больничный был предъявлен и оплачен «основным» работодателем. Такие действия работника фонд квалифицировал как нарушение режима и, несмотря на отсутствие соответствующей отметки лечащего врача в больничном листе, посчитал, что размер пособия по основному месту работу должен был быть снижен (и, как следствие, не принял к зачету часть выплаченного пособия).

Но основной работодатель считал, что, раз на момент оплаты он не знал и не мог знать о нарушении режима, он правомерно произвел выплату больничного на основании предъявленных работником документов и вся сумма должна быть зачтена.

Суд заключил, что ФСС РФ совершенно обоснованно не принял к зачету расходы на выплату части пособия (т. е. разницу между начисленной суммой и той суммой, которая причиталась работнику с учетом снижения размера пособия согласно ст. 8 закона № 255-ФЗ).

Факты злоупотребления застрахованным лицом своими правами были установлены (он действительно трудился у другого работодателя в период действия больничного листа и, значит, нарушил режим). А это означает, что расходы на выплату больничного в такой ситуации были произведены страхователем с нарушением норм действующего законодательства (постановление ФАС Уральского округа от 20.04.2011 № Ф09-1302/11-С2.

Исходя из всего вышесказанного и ввиду отсутствия адекватных разъяснений по данному вопросу стоит посоветовать бухгалтерам полагаться на здравый смысл, арбитражную практику, интуицию и инстинкт самосохранения.

А в качестве бонуса – напомним общие правила расчета больничных. Так, на всякий случай.

Расчет больничного в 2017 году

Расчет больничного в 2017 году нужно осуществлять, учитывая предельную базу по страховым взносам на социальное страхование, установленную на 2015 и 2016 годы.

Чтобы рассчитать пособие по временной нетрудоспособности, необходимо знать:

- сумму выплат, облагаемых социальными страховыми взносами за расчетный период, учитываемую при расчете пособия;

- страховой стаж работника;

- дневное пособие работника;

- количество дней нетрудоспособности по больничному.

В сумму выплат за расчетный период входят все виды выплат, на которые были начислены страховые взносы в ФСС РФ, осуществленные в рамках трудовых отношений работодателя и работника.

Не входят в расчет больничного в 2017 году выплаты, не облагаемые страховыми взносами, перечисленные в статье 422 Налогового кодекса РФ.

Сумма фактического заработка не должна превышать максимальную сумму, на которую начисляются страховые взносы, за каждый год расчетного периода.

Предельная база для начисления страховых взносов по годам, используемая при расчете больничного в 2017 году, составляет:

- 2015 г. – 670 000 рублей;

- 2016 г. – 718 000 рублей;

- 2017 г. – 755 000 рублей.

Средний дневной заработок для расчета пособия по временной нетрудоспособности определяют делением суммы облагаемых страховыми взносами выплат, начисленных за два календарных года, которые предшествуют году наступления больничного, на 730 (п. 3 ст. 14 Федерального закона № 255-ФЗ). Число календарных дней, приходящихся на период, за который учитывают выплаты, не имеет значения.

Пособие по болезни выплачивают в размере:

- 100% заработка, если страховой стаж работника – более восьми лет;

- 80% заработка, если страховой стаж работника – от пяти до восьми лет;

- 60% заработка, если страховой стаж работника – менее пяти лет.

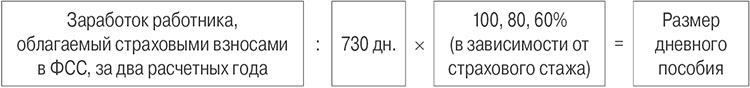

Размер дневного пособия рассчитывают формуле.

Формула расчета дневного пособия

При расчете пособий в 2017 году среднедневной заработок не может превышать 1901,37 руб. ((670 000 руб. + 718 000 руб.) : 730 дн.).

Чтобы определить сумму пособия по больничному листу к выплате, размер дневного пособия работника умножают на количество календарных дней болезни, указанное в больничном листе.

Читайте также «Новый расчет больничного в 2017 году»

ПРИМЕР. РАСЧЕТ БОЛЬНИЧНОГО ПОСОБИЯ В 2017 ГОДУ

Петров имеет общий страховой стаж шесть лет.

В феврале 2017 года Петров 5 дней болел.

В расчетный период входят 2015 и 2016 годы.

В расчетном периоде Петрову начислены выплаты в сумме 1 360 000 руб.:

— январь – декабрь 2015 года – 680 000 руб.

— январь – декабрь 2016 года – 680 000 руб.

Как видим, фактический заработок Петрова за 2015 год превышает предельную базу для начисления взносов (680 000 руб. > 670 000 руб.) и не достиг ее максимального предела в 2016 году (680 000 руб. < 718 000 руб.).

Поэтому сумму пособия нужно рассчитывать исходя из предельной базы для начисления взносов за 2015 год (670 000 руб.), а за 2015 год – исходя из фактических выплат, начисленных в пользу Петрова (680 000 руб.).

Фактический заработок, исходя из которого бухгалтер должен рассчитывать пособие Петрову, составляет 1 350 000 руб. (670 000 руб. + 680 000 руб.).

Страховой стаж Петрова – 6 лет, значит, он имеет право на пособие в размере 80%.

Средний дневной заработок для расчета пособия Петрову составит:

1 350 000 руб. : 730 дн. × 0,8 = 1479,5 руб. (полученная сумма меньше предельно допустимой – 1901,37 руб.).

Рассчитаем сумму пособия к начислению по больничному листу Петрова:

1479,45 руб. × 5 календ. дн. = 7397,25 руб.

С данной суммы следует удержать налог на доходы физических лиц по ставке 13%, поскольку сотрудник является налоговым резидентом, и сумма к выдаче составит:

7397,25 руб. – (7397,25 руб. × 13%) = 6435,61 руб.

Сергей Танкян, эксперт по трудовому праву