Патент – это документ, подтверждающий право иностранного гражданина, прибывшего в Российскую Федерацию в порядке, не требующем получения визы, на временное осуществление на территории ее субъекта трудовой деятельности.

«Безвизовые» иностранцы (иностранные граждане, прибывшие в Россию в порядке, не требующем получения визы, и достигшие 18 лет) могут работать на основании патента (ст. 227.1 НК РФ). К ним относятся:

- иностранные граждане, осуществляющие трудовую деятельность по найму у физических лиц для личных, домашних и иных подобных нужд, не связанных с осуществлением предпринимательской деятельности;

- иностранные граждане, осуществляющие трудовую деятельность по найму в организациях и (или) у индивидуальных предпринимателей, а также у занимающихся частной практикой нотариусов, адвокатов, учредивших адвокатские кабинеты, и других лиц, занимающихся в установленном законом порядке частной практикой.

Фиксированный авансовый платеж по НДФЛ

За период действия патента нужно платить фиксированные авансовые платежи по НДФЛ. Их необходимо уплачивать по месту ведения деятельности на основании патента. Размер фиксированного авансового платежа составляет 1200 рублей в месяц. Эта сумма корректируется на коэффициент-дефлятор и региональный коэффициент, ежегодно устанавливаемый законами субъектов РФ. Напомним, что коэффициент-дефлятор в 2016 году равен 1,514. Если субъектом РФ не установлен региональный коэффициент, то его значение принимается равным 1.

Фиксированные авансовые платежи по НДФЛ уплачиваются за период действия патента (п. 2 ст. 227.1 НК РФ). Если иностранный гражданин с целью продления срока действия патента перечислил денежные средства в счет уплаты фиксированного авансового платежа по НДФЛ, но на дату перечисления срок действия патента истек и продлению не подлежал, перечисленные иностранным гражданином денежные средства признаются излишне уплаченной суммой налога. В таком случае иностранный гражданин вправе обратиться в налоговый орган с заявлением о возврате излишне уплаченной суммы налога (письмо Минфина РФ от 19 мая 2015 г. № 03-04-07/28585).

Обратите внимание

Работодатели или заказчики работ (услуг) с 1 января 2015 года должны извещать территориальный орган ФМС России о заключении и прекращении (расторжении) трудового или гражданско-правового договора с «безвизовыми» иностранцами не позднее трех рабочих дней с даты заключения или прекращения (расторжения) договора. А в течение двух месяцев со дня выдачи патента иностранный работник обязан представить в орган ФМС, выдавший патент, копию трудового договора или гражданско-правового договора на выполнение работ (оказание услуг). В противном случае патент будет аннулирован.

НДФЛ по итогам года

По итогам налогового периода сумма НДФЛ иностранцев, работающих у физических лиц, исчисляется ими исходя из фактически полученного дохода с учетом уплаченных фиксированных авансовых платежей.

Годовую сумму НДФЛ иностранцев, работающих у организаций, ИП или занимающихся частной практикой лиц, должен исчислить и уплатить работодатель – налоговый агент. Для налогообложения применяется ставка НДФЛ 13% (абз. 3 п. 3 ст. 224 НК РФ).

Чтобы налоговому агенту уменьшить исчисленную сумму налога на уплаченные фиксированные авансовые платежи, ему потребуется:

- письменное заявление от иностранного работника с просьбой уменьшить НДФЛ за налоговый период на сумму уплаченных им фиксированных авансовых платежей;

- документы, подтверждающие уплату авансовых платежей.

Заявление работника работодатель направляет в налоговую инспекцию для получения уведомления о правомерности уменьшения НДФЛ работника на сумму уплаченных авансовых платежей. Без такого уведомления налоговый агент не вправе уменьшить годовую сумму НДФЛ на авансовые платежи.

Обратите внимание

Уменьшение исчисленной суммы налога производится один раз в год и только у одного работодателя (по выбору иностранца, если он трудится у нескольких работодателей).

Уведомление об уменьшении НДФЛ

Уведомление выдается работодателю в срок, не превышающий 10 дней со дня получения заявления налогового агента, при соблюдении следующих условий:

- при наличии в налоговом органе информации, полученной от территориального органа ФМС, о факте заключения налоговым агентом с работником трудового договора или гражданско-правового договора на выполнение работ (оказание услуг) и выдачи ему патента;

- ранее, применительно к соответствующему налоговому периоду, уведомление налоговыми органами в отношении указанного работника работодателям не направлялось.

Если сумма фиксированных авансовых платежей превысит сумму налога, исчисленного от фактически полученного дохода, то разница не подлежит возврату или зачету в счет последующих платежей, поскольку превышение не является суммой излишне уплаченного налога.

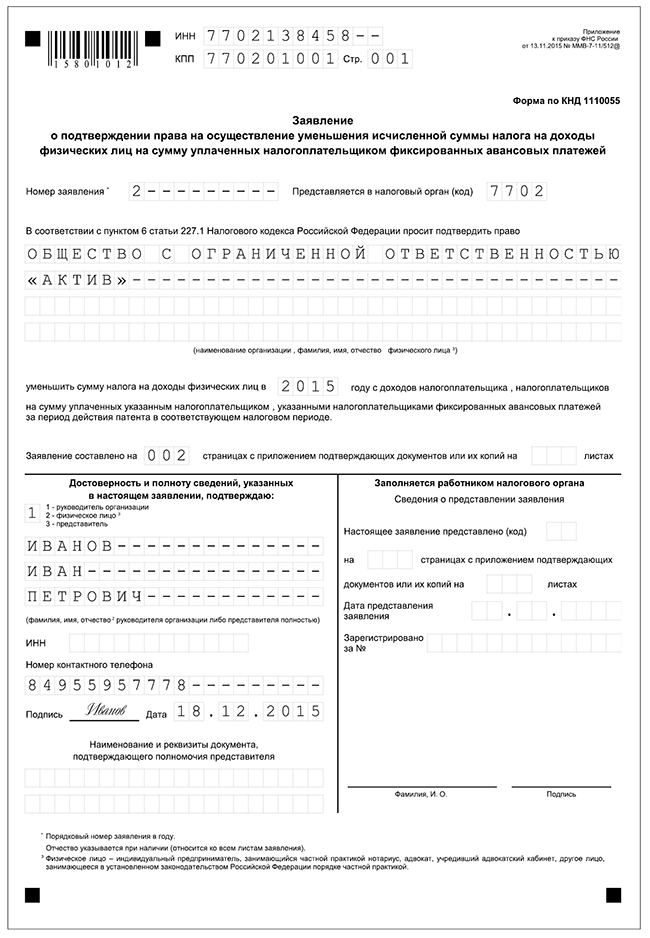

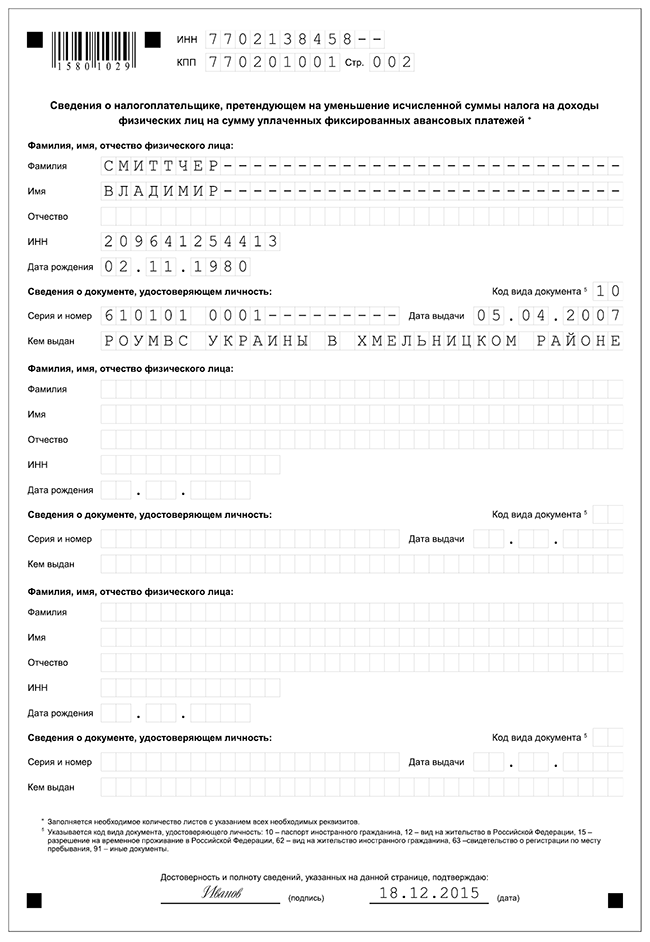

Приказом ФНС России от 13 ноября 2015 года № ММВ-7-11/512@ утверждена форма заявления, представляемого работодателем в инспекцию для получения уведомления:

Лучшее решение для бухгалтера

Бератор «Практическая энциклопедия бухгалтера» — это электронное издание, которое найдет лучшее решение для любой бухгалтерской задачи. По каждой конкретной теме есть все необходимое: подробный алгоритм действий и проводки, примеры из практики реальных компаний и образцы заполнения документов e.berator.ru