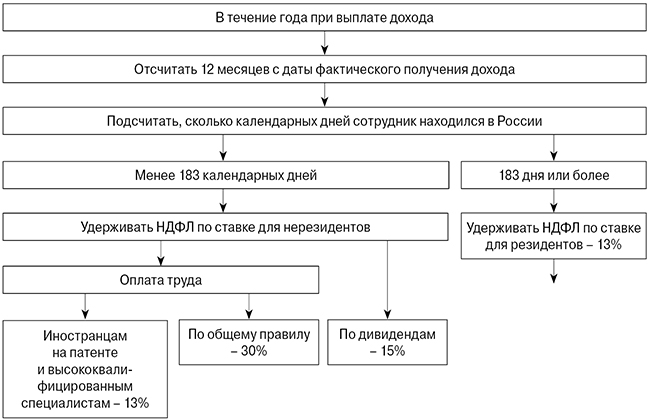

Налоговый статус работника (резидент или нерезидент), а значит, и ставка, по которой должен быть удержан налог на доходы (13 или 30%), зависят от срока его пребывания в России. Причем определять налоговый статус каждого работника придется как минимум дважды: при первой выплате дохода и по истечении календарного года.

Налоговыми резидентами РФ признаются физические лица, фактически находящиеся в России не менее 183 календарных дней в течение 12 следующих подряд месяцев (п. 2 ст. 207 НК РФ).

От статуса человека в качестве налогового резидента либо нерезидента РФ зависит порядок налогообложения его доходов, в том числе налоговая ставка по НДФЛ. В общем случае доходы от выполнения трудовых обязанностей облагаются:

- по ставке 13%, если работник является резидентом РФ (п. 1 ст. 224 НК);

- по ставке 30%, если работник не признается налоговым резидентом РФ (п. 3 ст. 224 НК РФ).

ПРИМЕР 1. РАСЧЕТ НДФЛ ПРИ ИЗМЕНЕНИИ НАЛОГОВОГО СТАТУСА

Работник с окладом 20 000 рублей с января по июль 2018 года считался нерезидентом. За этот период НДФЛ был удержан и перечислен в бюджет в сумме 42 000 рублей (20 000 × 30% × 7).

По итогам августа работник стал резидентом, и всего за период с августа по декабрь НДФЛ был удержан и перечислен в бюджет в сумме 13 000 рублей (20 000 × 13% × 5).

Налоговый статус физического лица в течение налогового периода (календарного года) может изменяться. Поэтому его обязательства по уплате НДФЛ уточняются по итогам года, когда определяется его окончательный налоговый статус. И если в течение календарного года статус работника изменился с «нерезидента» на «резидента», то в справке по форме 2-НДФЛ сумма уплаченного НДФЛ будет превышать исчисленную сумму налога.

Налоговый статус сотрудника следует определять на каждую дату выплаты ему дохода.

ПРИМЕР 2. ОПРЕДЕЛЕНИЕ СТАТУСА ПО ИТОГАМ ГОДА

Вспомним условие примера 1. По итогам 2018 года бухгалтер заполнил на работника справку 2-НДФЛ со статусом «резидент». НДФЛ бухгалтер пересчитал с начала года по ставке 13%. В результате исчисленный налог за 2017 год составил 31 200 рублей (20 000 × 13% × 12).

Сумма фактически удержанного налога, которую бухгалтер показал в справке, составила 55 000 рублей (42 000 + 13 000).

Возможна и обратная ситуация: сотрудник, у которого в течение года удерживали налог по обычной 13-процентной ставке, по окончании года сменил налоговый статус на нерезидента.

Налоговый кодекс не содержит перечня документов, подтверждающих фактическое нахождение физлиц на территории РФ. По мнению Минфина России (письмо от 16.03.2012 № 03-04-06/6-64), такими документами, в частности, могут являться:

- справка с места работы, подготовленная на основании сведений из табеля учета рабочего времени;

- копии паспорта с отметками органов пограничного контроля о пересечении границы;

- квитанции о проживании в гостинице.

Причем отметка о регистрации иностранного гражданина или лица без гражданства по месту жительства подтверждает лишь право его нахождения в России. Фактическое время его нахождения на территории страны она не подтверждает. Поэтому должны быть и другие документы, на основании которых можно установить длительность фактического нахождения физического лица в России (письмо Минфина России от 27.06.2012 № 03-04-05/6-782).

Читайте также «Подтверждение статуса резидента – в электронной форме»

Вычисляем срок пребывания

Остановимся на расчете срока. 183-дневный срок определяется путем суммирования количества дней за 12 следующих подряд месяцев (например, с июля 2017 г. по июль 2018 г.). День приезда в страну и день отъезда за пределы России засчитываются в срок пребывания на территории России. По крайней мере, так считают специалисты Минфина России. Правда, некоторые суды (постановление ФАС ЦО от 11.03.2010 № А54-3126/2009C4) делают вывод, что дата прибытия на территорию России не включается в этот срок на основании положений статьи 6.1 Налогового кодекса РФ. В ней сказано, что «течение срока начинается на следующий день после календарной даты или наступления события (совершения действия), которым определено его начало».

Также при подсчете 183-дневного срока важно помнить следующее: если работник выезжал за пределы России для краткосрочного (не более 6 месяцев) лечения или обучения, этот период его отсутствия приравнивается к периоду нахождения на территории РФ. Причем никаких ограничений по видам учебных или лечебных учреждений, учебным дисциплинам, видам заболеваний и т. д. налоговое законодательство не устанавливает. Главное, чтобы это лечение или обучение длилось менее 6 месяцев.

ПРИМЕР 3. СЧИТАЕМ 183-ДНЕВНЫЙ СРОК

В отчетном году у гражданина России были периоды отсутствия на территории страны (без учета дней отъезда и приезда):

— с 10 марта по 31 августа (175 дней) – выполнение работ по контракту;

— с 13 сентября по 16 сентября (4 дня) – загранкомандировка;

— с 11 октября по 11 ноября (32 дня) – стажировка за границей.

При расчете срока его отсутствия на территории России за этот год бухгалтер учитывает 175 дней и 4 дня (итого 179 дней), а срок обучения (32 дня) в данном случае приравнивается к сроку нахождения на территории России. В итоге срок пребывания работника на территории РФ составил:

365 дн. – 179 дн. = 186 дн.

Таким образом, по итогам налогового периода он является налоговым резидентом, а значит, за отчетный год с него должен был быть удержан НДФЛ, рассчитанный по ставке 13%.

Как определить для целей НДФЛ налоговый статус сотрудника