Налоговый кодекс предоставляет право создавать резервы на оплату отпусков, на выплату вознаграждения за выслугу лет. В налоговом учете эти резервы отражают в составе расходов на оплату труда.

Решение о создании резервов и порядок резервирования средств должны быть предусмотрены в налоговой учетной политике.

Расходы, для оплаты которых создан резерв, списывают за счет резерва.

Минфин России в письме от 23.08.2018 № 03-03-06/1/60144 напомнил, что отчисления в резерв предстоящих расходов на выплату ежегодных вознаграждений производятся в порядке, аналогичном порядку формирования резервов на оплату отпусков.

Резерв на выплату вознаграждений за выслугу лет

Начисление резерва предстоящих расходов на выплату ежегодных вознаграждений за выслугу лет и по итогам работы производится в соответствии со статьей 324.1 НК РФ.

Если фирма решила сформировать резерв на выплату вознаграждений за выслугу лет, то необходимо написать об этом в учетной политике для целей налогообложения. В ней следует указать ежемесячный процент отчислений в резерв.

Чтобы рассчитать этот показатель, нужно оформить специальную смету. В смете указывают сумму, которую планируется израсходовать:

- на заработную плату и уплату взносов на ОПС, ОСС, ОМС и страхование от несчастных случаев на производстве и профзаболеваний с заработной платы;

- на выплату вознаграждения и уплату взносов в ОПС, ОСС, ОМС и страхование от несчастных случаев на производстве и профзаболеваний с вознаграждения.

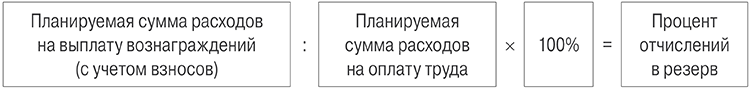

Рассмотрим, как рассчитать ежемесячный процент отчислений в резерв.

Читайте также «Ежегодные премии: как формировать резерв»

ПРИМЕР. КАК РАССЧИТАТЬ СУММУ ЕЖЕМЕСЯЧНЫХ ОТЧИСЛЕНИЙ В РЕЗЕРВ

ООО “Р&Со” решило создать резерв на выплату вознаграждений за выслугу лет. В 2018 году планируемые расходы составили:

— на оплату труда (с учетом страховых взносов) – 1 000 600 руб.;

— на выплату вознаграждений (с учетом страховых взносов) – 150 000 руб.

Ежемесячный процент отчислений в резерв составит

150 000 руб. : 1 000 600 руб. × 100% = 15%.

Фактические расходы на оплату труда (с учетом страховых взносов) за первое полугодие текущего года составили:

— январь – 70 000 рублей;

— февраль – 68 000 рублей;

— март – 72 500 рублей;

— апрель – 67 000 рублей;

— май – 74 900 рублей;

— июнь – 75 000 рублей.

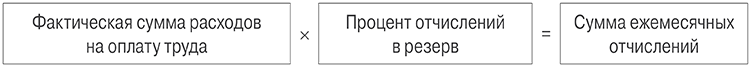

В конце каждого месяца бухгалтер должен отчислить в резерв:

— январь – 10 500 рублей (70 000 руб. × 15%);

— февраль – 10 200 рублей (68 000 руб. × 15%);

— март – 10 875 рублей (72 500 руб. × 15%);

— апрель – 10 050 рублей (67 000 руб. × 15%);

— май – 11 235 рублей (74 900 руб. × 15%);

— июнь – 11 250 рублей (75 000 руб. × 15%).

Если расходы на выплату вознаграждений (с учетом страховых взносов) больше суммы резерва, то разница между резервом и расходами уменьшает налогооблагаемую прибыль в конце года (31 декабря).

Если расходы на выплату вознаграждений (с учетом страховых взносов) меньше суммы резерва, то разница между резервом и расходами увеличивает налогооблагаемую прибыль в конце года (31 декабря).

Обратите внимание, что резерв на выплату вознаграждений подлежит инвентаризации на конец налогового периода.

Эксперт “НА” Е.В. Чимидова