Как бухгалтер должен действовать, обнаружив излишне удержанные суммы? Кому и в какие сроки следует сообщить о переплате? Как правильно вернуть работнику деньги? Давайте разбираться.

Первым делом бухгалтер, который обнаружил факт излишнего удержания НДФЛ у сотрудников, должен известить их об этом в течение 10 рабочих дней с момента обнаружения факта «переудержания» (ст. 231 НК РФ). Направив работнику подобное извещение, работодатель больше никаких действий предпринимать не обязан. Теперь инициативу должен проявить работник. Ему следует обратиться к налоговому агенту с заявлением на возврат излишне удержанной суммы налога. Срок на составление подобного заявления Налоговый кодекс РФ не устанавливает, но логично предположить, что тянуть более трех лет, установленных статьей 78 Налогового кодекса РФ в качестве общего срока для возврата налога, не стоит.

В заявлении должны содержаться: Ф. И. О. и должность работника, а также наименование организации-адресата заявления. Заявление пишется на имя руководителя организации, поскольку именно он выступает от имени налогового агента в налоговых правоотношениях. В послании работника должно быть четко обозначено желание вернуть излишне удержанную сумму налога. И наконец, должны быть указаны сама сумма «переудержки», подлежащая возврату и банковские реквизиты для ее перечисления.

ПРИМЕР. ВОЗМОЖНЫЙ ТЕКСТ ЗАЯВЛЕНИЯ

Директору ООО «Радар» Лагерфельду И. С.

от старшего менеджера отдела продаж

Самойловой И. Е.Заявление

о возврате излишне удержанной суммы налогаВ соответствии с пунктом 1 статьи 231 Налогового кодекса РФ прошу осуществить возврат излишне удержанного из моей заработной платы за сентябрь с.г. налога на доходы физических лиц в размере 1028 (одной тысячи двадцати восьми) рублей. Возврат прошу произвести по следующим реквизитам:

Наименование банка: Иркутское ОСБ № 8627 Сбербанка России

Местонахождение банка: г. Иркутск

к/с: 30101810300000000987

БИК: 044705987

ИНН банка: 2193001987

счет: 42307.810.8.1212.4823987

Ф. И. О.: Самойлова Илона Евгеньевна

1 декабря 2018 года Самойлова /Самойлова И. Е./

Технология возврата

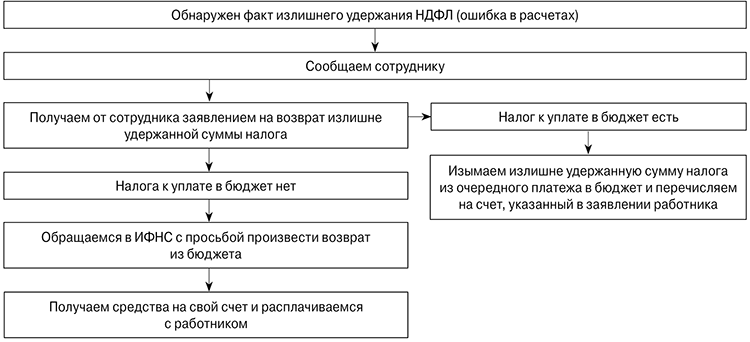

Итак, правильно оформленное заявление получено. Теперь надо перечислить работнику деньги. На это Налоговый кодекс РФ отводит работодателю целых три месяца, указывая при этом, что деньги можно взять из текущих платежей по НДФЛ. Причем необязательно у этого конкретного сотрудника – средства для возврата можно взять из общей суммы НДФЛ, удержанного данным налоговым агентом. Это позволяет произвести возврат как в ситуациях, когда работнику выплат в ближайшие месяцы не будет, так и в случаях, когда сумма НДФЛ, подлежащая удержанию у работника, меньше возвращаемой.

При таком варианте возврата налога уведомлять о произведенной операции налоговую инспекцию не нужно (письмо Минфина России от 18.10.2013 № 03-04-06/43608; «Налоговые агенты не обязаны сообщать налоговикам о возврате физлицам излишне удержанного НДФЛ»). Таким образом, алгоритм возврата прост: излишне удержанная сумма налога изымается из очередного платежа в бюджет и перечисляется на счет, указанный в заявлении работника. Понятно, что всю документацию по этой операции нужно подшить и хранить на случай возникновения претензий у налоговиков.

Обратите внимание

НДФЛ всегда возвращается только путем безналичного перечисления, даже если заработную плату (иной доход, с которого был излишне удержан налог) сотрудник получает наличными в кассе.

Этот вариант подходит к большинству случаев. Однако у небольших компаний может быть ситуация, когда налога к уплате в бюджет нет. В таком случае Налоговый кодекс РФ предусматривает механизм возврата НДФЛ из бюджета на счет налогового агента для выплаты его сотруднику. Такой возврат проводится так же, как и возврат любого другого налога – по заявлению налогового агента (ст. 78 НК РФ). К заявлению требуется приложить выписку из регистра налогового учета за соответствующий налоговый период и документы, подтверждающие излишнее удержание и перечисление суммы налога в бюджет. Кстати, в описанном случае допускается возможность компенсации излишне удержанной суммы за счет средств агента и уже последующего получения агентом этой суммы из бюджета. То есть, несмотря на то, что НК РФ отводит на возврат денег работнику три месяца (и возврат НДФЛ из бюджета в порядке ст. 78 НК РФ в эти сроки должен уложиться), работодатель может пойти навстречу сотруднику и выплатить ему деньги раньше, не дожидаясь возврата НДФЛ из бюджета.

Исключения из правил

В некоторых случаях работодатель не имеет права возвращать деньги работнику и последнему нужно обращаться за ними в налоговую инспекцию.

Первое исключение связано с видом переплаты. Она может образоваться не только вследствие ошибки, но и из-за смены статуса самого работника с нерезидента на резидента. В таком случае пересчет налога и возврат проводятся через инспекцию (п. 1.1. ст. 231 НК РФ). Соответственно, о таких «переплатах» работника уведомлять не нужно.

Второе исключение связано с налоговым агентом, точнее с его отсутствием. Если работник переводился внутри группы из компании в компанию с последующей ликвидацией одной из них, то вернуть налог «за ликвидированную» компанию нельзя.

Возвращаем работнику сумму излишне удержанного НДФЛ

Читайте также «Дата получения дохода для удержания НДФЛ»