Суммы оплаты компанией услуг банка по изготовлению пластиковых карт для сотрудников нельзя учесть в расходах по налогу на прибыль. Такой вывод Минфин сделал в Письме от 10 ноября 2014 года № 03-03-06/1/56590. И можно было бы согласиться с мнением ведомства, если бы не одно «но»: арбитры зачастую приходят к противоположному выводу.

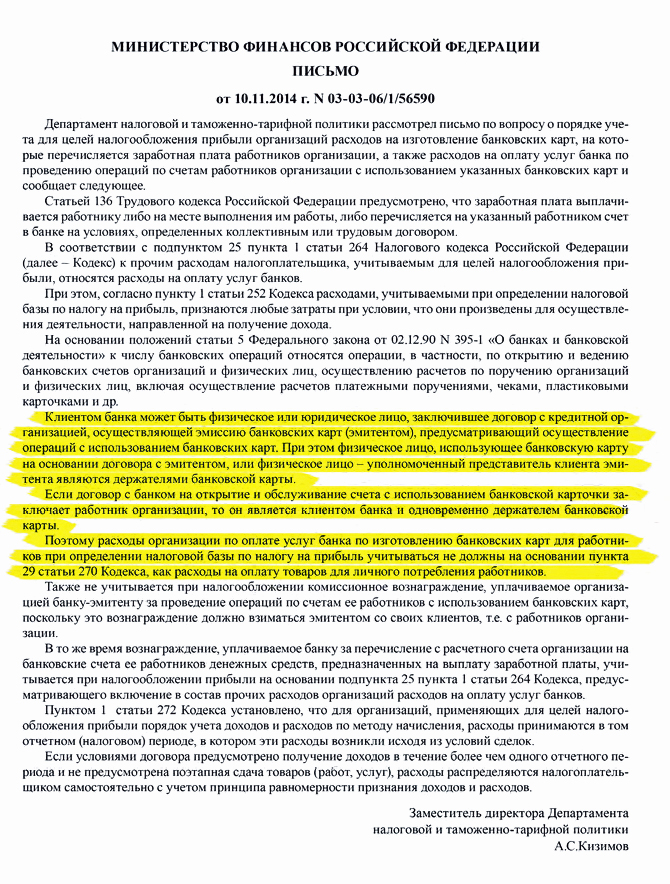

В своем Письме Минфин рассмотрел вопрос о заказе коммерсантами банковских карт, предназначенных для заработной платы работников. Логика ведомства такова: договор с кредитным учреждением на открытие и обслуживание счета с использованием карты заключает работник, он же является клиентом банка. Поэтому затраты на изготовление карт Минфин рассматривает в качестве расходов на оплату товаров для личного потребления работников. Соответственно, эти расходы, по мнению ведомства, нельзя учесть в целях налогообложения прибыли (п. 29 ст. 270 НК РФ).

Однако по этому вопросу сложилась определенная арбитражная практика, которая демонстрирует, что суды зачастую с таким выводом не согласны. Так, ФАС Московского округа в постановлении от 24 февраля 2010 года № А40-36080/08-14-130 пришел к заключению, что не были доказаны условия применения пункта 29 статьи 270 НК РФ. Суд посчитал, что в связи с оплатой банковских услуг работники не получали каких бы то ни было имущественных благ, например, прав требования к банку. Поэтому, как решили арбитры, расходы по обслуживанию и изготовлению карт сотрудников обоснованы, так как фирма выбрала эту форму оплаты труда. В постановлении от 7 октября 2008 года № А40-77769/06-75-465 ФАС Московского округа указал, что подобные расходы компании непосредственно связаны с обязанностью коммерсантов по выдаче зарплаты, поэтому уменьшают базу по налогу на прибыль.

И еще пример. ФАС Уральского округа в постановлении от 29 октября 2009 года № Ф09-8382/09-С3 пришел к выводу: если коллективный договор предусматривает исполнение обязанности организации по выплате зарплаты в безналичной форме, то компания вправе при исчислении налога на прибыль отнести к расходам, в том числе, затраты на изготовление карт для работников.

Другими словами, доказать свою правоту в суде у компаний шанс есть. Однако для этого придется спорить с фискалами. Если организацию такие перспективы не пугают, можно «гнуть свою линию» и учитывать расходы на изготовление карт в расходах по налогу на прибыль. Однако риск все-таки существует. Нельзя забывать, что некоторые арбитры все же придерживаются позиции, схожей с «минфиновской». И об этом нужно помнить.

А вот плату банку за перечисление зарплаты со счета компании на счета работников Минфин в рассматриваемом Письме учитывать разрешил. Так что с этим платежом проблем возникнуть не должно.

С полным текстом письма вы можете ознакомиться на сайте журнала «Нормативные акты для бухгалтера» по ссылке: https://na.buhgalteria.ru/document/n135886

Помогайте вашему бизнесу развиваться

Бесценный опыт решения актуальных задач, ответы на сложные вопросы, специально отобранная свежая информация в прессе для бухгалтеров и управленцев. Выберите из нашего каталога >>

Если у Вас есть вопрос — задайте его здесь >>

Читайте также по теме:

Как избежать ошибок при перечислении зарплаты на банковские карты

Выплата зарплаты на банковскую карту

Как защитить банковскую карту от мошенников?