Родитель, у которого нет доходов, облагаемых НДФЛ по ставке 13 процентов, не может ни получить стандартный «детский» вычет, ни передать право на него другому родителю.

Стандартный вычет на ребенка предоставляется гражданам, имеющим детей. Помимо каждого из родителей он может быть предоставлен супругу (супруге) родителя, каждому из опекунов (попечителей), приемных родителей, усыновителей, а также супругу (супруге) приемного родителя. «Детский» вычет предоставляют на основании письменного заявления и документов, подтверждающих право на этот вычет.

Вычет нужно применять с месяца рождения ребенка, или с месяца, в котором произошло усыновление, установлена опека (попечительство), или с месяца вступления в силу договора о передаче ребенка (детей) на воспитание в семью.

Налоговый вычет на ребенка за каждый месяц календарного года распространяется:

1) на родителя, супруга (супругу) родителя, усыновителя, на обеспечении которых находится ребенок, в следующих размерах:

- 1400 рублей – на первых двух детей;

- 3000 рублей – на третьего и каждого последующего ребенка;

- 12 000 рублей – на каждого ребенка в случае, если ребенок в возрасте до 18 лет является ребенком-инвалидом, или учащегося очной формы обучения, аспиранта, ординатора, интерна, студента в возрасте до 24 лет, если он является инвалидом I или II группы;

2) опекуна, попечителя, приемного родителя, супруга (супругу) приемного родителя, на обеспечении которых находится ребенок, в следующих размерах:

- 1400 рублей – на первых двух детей;

- 3000 рублей – на третьего и каждого последующего ребенка;

- 6000 рублей – на каждого ребенка в случае, если ребенок в возрасте до 18 лет является ребенком-инвалидом, или учащегося очной формы обучения, аспиранта, ординатора, интерна, студента в возрасте до 24 лет, если он является инвалидом I или II группы.

При определении размера вычета учитывают общее количество детей, включая детей, достигших возраста, после которого родители утрачивают право на стандартный вычет. Поэтому, если ребенок в семье является третьим, то стандартный вычет предоставляют в размере 3000 рублей, независимо от возраста старших детей. Стандартный вычет на ребенка действует до того месяца, в котором доход родителя или усыновителя, исчисленный нарастающим итогом с начала года, превысит 350 000 рублей.

Читайте также «Вычет на обучение внука бабушке не дадут»

Двойной «детский» вычет

В общем случае двойной «детский» вычет предоставляют единственному родителю (приемному родителю), опекуну, попечителю. Родителя признают единственным в случае, если второй родитель умер, объявлен умершим (письмо Минфина России от 02.11.2012 № 03-04-05/8-1246), признан безвестно отсутствующим (письмо Минфина России от 13.04.2013 № 03-04-05/8-503), а также если он юридически не является отцом ребенка, то есть в свидетельстве о рождении отсутствует запись об отце (письмо Минфина России от 30.01.2013 № 03-04-05/8-77).

Удваивать следует ту сумму, которая является результатом сложения двух вычетов. Последний месяц предоставления двойного вычета – месяц вступления в брак (подп. 4 п. 1 ст. 218 НК РФ).

Нельзя предоставлять вычет в двойном размере, если брак между родителями официально не зарегистрирован, а в графах «Мать» и «Отец» свидетельства о рождении указаны оба родителя (письмо Минфина России 29.01.2014 № 03-04-05/3300). Табу распространяется и на случаи, когда у одного из родителей нет доходов, облагаемых НДФЛ по ставке 13 процентов (например, он является индивидуальным предпринимателем, применяющим УСН или ЕНВД, или мать ребенка находится в отпуске по уходу за ребенком и ее единственный доход – это пособие по уходу за ребенком).

Передача права на вычет

По договоренности между родителями одному из них «детский» вычет может быть предоставлен в двойном размере, а другому – не предоставляться.

Фактически это означает, что в некоторых ситуациях речь идет не о двойном размере вычета, а о сумме вычетов.

ПРИМЕР. Как рассчитать вычет при отказе от него другим родителем

Иванова имеет общую с Петровым дочь трех лет. От предыдущего брака Петров имеет двоих детей. Брак между Ивановой и Петровым не заключен.

Таким образом, дочь является для Ивановой первым ребенком (сумма вычета – 1400 руб.), а для Петрова – третьим (сумма вычета – 3000 руб.).

После отказа Ивановой от получения вычета на дочь в пользу Петрова общая сумма вычета для него составит 4400 руб. (3000 + 1400).

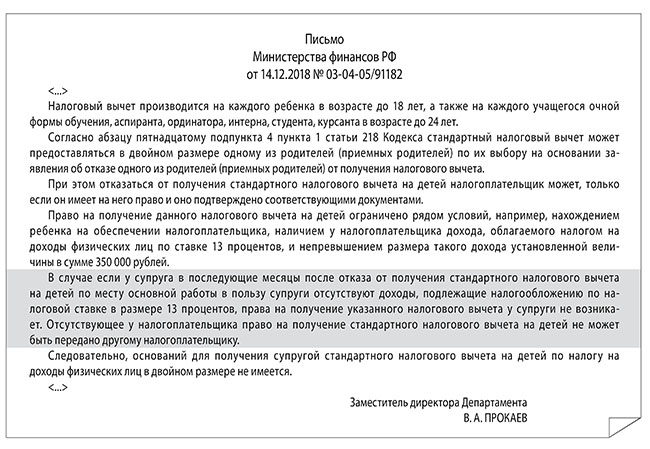

Второй родитель может отказаться от вычета на ребенка только в том случае, если он имеет право на этот вычет. Для этого должны выполняться условия: отказавшийся родитель сам получает доход, облагаемый по ставке 13 процентов; сумма его дохода не превысила 350 000 рублей с начала года.

В ситуации, когда на момент отказа у второго родителя еще был доход, облагаемый по ставке 13 процентов, а потом он перестал его получать, первый родитель лишается права на двойной вычет с момента потери дохода вторым родителем.

Таким образом, итоговая сумма вычета, причитающаяся работнику после отказа в его пользу, не может быть больше суммы вычетов обоих родителей, получаемых ими до отказа (см., например, письмо Минфина России от 20.03.2012 № 03-04-08/8-52).

Читайте также «Новый год, новые вычеты»